IR-blogi

Tammi-maaliskuun 2024 tulos – Q&A

Sampo-konserni ylsi vahvaan kasvuun ja alla oleva marginaalikehitys säilyi positiivisena. Pohjoismaissa koettiin kuitenkin erittäin haastava talvi, millä oli merkittävä vaikutus underwriting-tulokseen.

Tulos ennen veroja parani 29 prosenttia 465 miljoonaan euroon (359) tammi-maaliskuussa 2024, kun vahvat sijoitustuotot ja hieman korkeammat diskonttokorot kompensoivat matalamman underwriting-tuloksen vaikutuksen.

Osakekohtainen tulos oli 0,68 euroa (0,53). Osakekohtainen operatiivinen tulos, jota Sampo pyrkii kasvattamaan keskimäärin yli 7 prosenttia vuosittain, säilyi pitkälti vakaana 0,50 eurossa (0,51). Tätä tukivat vahvat sijoitustuotot sekä vuonna 2023 toteutetut omien osakkeiden takaisinostot, jotka osittain kompensoivat heikomman underwriting-tuloksen negatiivisen vaikutuksen.

Konsernin yhdistetty kulusuhde heikkeni 87,1 prosenttiin (84,0) pääasiassa haastavista sääolosuhteista johtuen. Ensimmäisen vuosineljänneksen tuloksen myötä Sampo on tarkentanut näkymäänsä vuoden 2024 konsernitason yhdistetyksi kulusuhteeksi ja odottaa koko vuoden kulusuhteen olevan 83–85 prosenttia. Konsernin aiempi, 6.3.2024 pörssitiedotteessa julkaistu näkymä vuoden 2024 yhdistetyksi kulusuhteeksi oli alle 85 prosenttia.

| Avainluvut, Milj. e | 1-3/2024 | 1-3/2023 | Muutos, % |

|---|---|---|---|

| Tulos ennen veroja | 465 | 359 | 29 |

| If | 356 | 337 | 6 |

| Topdanmark | 63 | 63 | — |

| Hastings | 26 | 10 | 178 |

| Omistusyhteisö | 20 | -45 | — |

| Osakkeenomistajien osuus nettotuloksesta | 343 | 271 | 27 |

| Operatiivinen tulos | 253 | 262 | -3 |

| Underwriting-tulos | 260 | 292 | -11 |

| Muutos | |||

| Osakekohtainen tulos (EUR) | 0,68 | 0,53 | 0,15 |

| Osakekohtainen operatiivinen tulos (EUR) | 0,50 | 0,51 | -0,01 |

Osakkeenomistajien osuus nettotuloksesta ja osakekohtainen tulos tammi–maaliskuulta 2023 sisältävät henkivakuutustoiminnan

tuloksen.

Luvut eivät ole tilintarkastettuja.

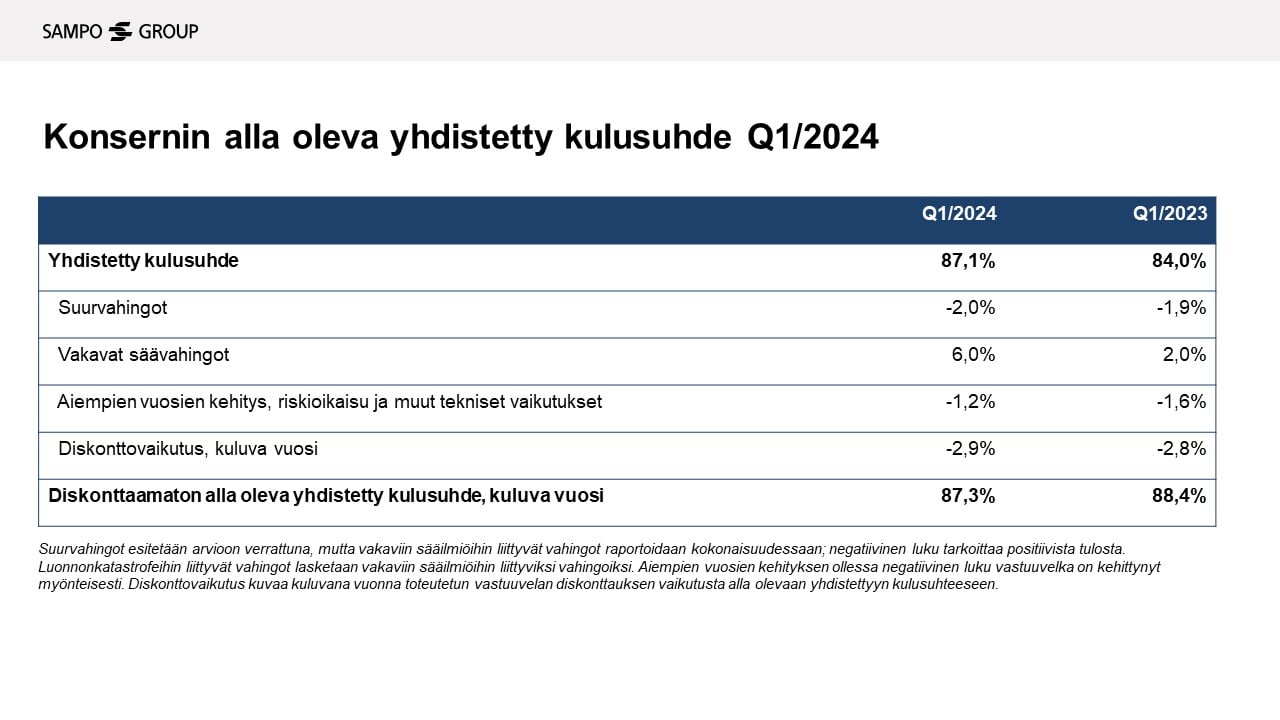

Sampo esitteli uuden tunnusluvun, alla olevan yhdistetyn kulusuhteen. Miten tämä eroaa raportoidusta yhdistetystä kulusuhteesta?

Alla oleva yhdistetty kulusuhde on oikaistu tietyistä volatileista eristä, kuten säävahingoista ja suurvahinkojen poikkeamasta suhteessa budjettiin, sekä muutamista teknisistä vaikutuksista. Tunnusluvun tavoitteena on esitellä, kuinka alla olevat marginaalimme ovat kehittyneet lyhyen aikavälin volatiliteetin takana. Lähestymistapa on samanlainen kuin Ifin oikaistussa riskisuhteessa, jota olemme raportoineet jo useamman vuoden ajan.

Ensimmäisellä vuosineljänneksellä konsernin yhdistetty kulusuhde nousi 87,1 prosenttiin (84,0). Tämä selittyi pääasiassa haastavilla talviolosuhteilla, kun taas odotettua vähäisemmillä suurvahingoilla sekä aiempien vuosien kehityksellä oli positiivinen vaikutus.

Volatiilit ja tekniset erät huomioiden konsernin alla oleva yhdistetty kulusuhde parani 1,1 prosenttiyksikköä 87,3 prosenttiin (88,4). Tätä tuki kaikkien muiden segmenttien paitsi Topdanmarkin positiivinen kehitys korvausinflaation pysyessä matalampana kuin hinnoittelussa käytetyt oletuksemme. Lisäksi paransimme edelleen kustannustehokkuuttamme, jolla oli positiivinen vaikutus.

Konserni ylsi ensimmäisellä neljänneksellä 10 prosentin kasvuun kiintein valuuttakurssein. Mitkä olivat keskeisimmät kasvuajurit?

Kasvua tuki hyvä kehitys kaikilla liiketoiminta-alueilla. Pohjoismaissa ylsimme 7,6 prosentin kasvuun kiintein valuuttakurssein, mikä on korkein ensimmäisen neljänneksen kasvulukumme. Keskeinen ajuri tässä oli suurin liiketoiminta-alueemme eli Henkilöasiakkaat, jossa kasvua kertyi 7,2 prosenttia. Kasvua tuki vahvana jatkunut kehitys muissa kuin moottoriajoneuvovakuutuksissa, erityisesti henkilövakuutuksissa ja kotivakuutuksissa. Tämä paikkasi moottoriajoneuvovakuutusten hitaampaa kasvua, jota painoivat edelleen heikkoina pysytelleet uusien autojen myyntiluvut. Ilman Ruotsin moottoriajoneuvovakuuttamista Henkilöasiakasliiketoiminnan kasvu oli 8,1 prosenttia.

Yrityspuolella ensimmäinen neljännes on erityisen tärkeä, sillä yli 40 prosenttia sopimuksista uusitaan silloin. Sopimusten uusimiset sujuivat odotuksiemme mukaisesti, sillä asiakkaat valtaosin hyväksyivät korvauskuluinflaation kattavat hintojenkorotukset. Sen ansiosta Yritysasiakasliiketoiminnassa nähtiin 5,1 prosentin ja Suuryritysasiakasliiketoiminnassa 13,1 prosentin kasvuluvut. Lisäksi Yritysasiakasliiketoiminnan kasvua tukivat 20 prosentin kasvu sähköisissä myyntikanavissa sekä vakaa 4 prosentin kasvu pk-yritysasiakassegmentissä.

Isossa-Britanniassa hinnoitteluympäristö oli ensimmäisellä neljänneksellä vakaa, mutta maksutulon kasvua tuki edelleen vuoden 2023 jälkimmäisellä puoliskolla toteutetut hintojenkorotukset. Kaiken kaikkiaan kasvua kertyi 21,9 prosenttia. Samaan aikaan voimassa olevien vakuutussopimusten määrä kasvoi 6 prosenttia vuodentakaisesta vahvana jatkuneen kotivakuutusmyynnin vetämänä.

Minkälainen vahinkokehitys ensimmäisellä neljänneksellä vallitsi?

Pohjoismaissa jo vuoden 2023 viimeisellä neljänneksellä nähdyt haastavat talviolosuhteet jatkuivat ensimmäisellä neljänneksellä. Itse asiassa ensimmäinen neljännes oli sääolosuhteiden puolesta haastavin sitten vuoden 2010. Tämä näkyi pakkasjaksoina, runsaana lumikertymänä ja jäisinä teinä. Moottoriajoneuvovahinkojen kasvu sekä putkien rikkoutumiset ovat tyypillisiä tämän kaltaisille talville.

Kaiken kaikkiaan vakavat säävahingot aiheuttivat Ifille noin 100 miljoonan euron korvauskulut, mikä vastasi 8,0 prosenttiyksikön vaikutusta Ifin riskisuhteeseen. Vertailun vuoksi, kun Pohjoismaissa edellisen kerran koettiin näin haastava talvi vuonna 2010, vakavien säävahinkojen vaikutus oli 7,4 prosenttiyksikköä. Noin kaksi kolmasosaa talvivahingoista kertyi Henkilöasiakasliiketoiminnasta jakautuen suurin piirtein tasan moottoriajoneuvovakuutusten ja kotivakuutusten kesken. Maantieteellisesti Norja ja Ruotsi kärsivät pahiten, ja niiden osuus vahingoista olikin lähes 90 prosenttia.

Positiivisella puolella Ifin suurvahinkojen määrä jäi noin 40 miljoonaa euroa budjetoitua alhaisemmaksi. Olemme keventäneet riskitasoamme Suurasiakasliiketoiminnassa ja vähentäneet altistustamme tietyissä korkeamman riskin segmenteissä kuten yksittäisissä suurissa kiinteistöissä.

Isossa-Britanniassa sääolosuhteet olivat jokseenkin normaalit ja vahinkofrekvenssi kehittyi pitkälti odotustemme mukaisesti.

Miten korvausinflaatio kehittyi Sammon ydinmarkkinoilla?

Pohjoismaissa korvausinflaatio pysytteli vakaana 4-5 prosentin vaihteluvälin alalaidassa. Inflaatiotahdin hienoinen hidastuminen selittyy pääasiassa rakennuskustannusten kehityksellä.

Isossa-Britanniassa korvausinflaatio oli edelleen koholla, mutta se on laskenut hieman suurimman osan vuotta 2023 vallinneesta noin 12 prosentista.

Miltä Sammon sijoitussalkun kehitys näytti ensimmäisellä neljänneksellä?

Salkkumme tuotto oli vahva ja sitä tukivat korkeammat efektiiviset korkotuotot sekä osakkeiden hyvä kehitys alkuvuonna. Kaiken kaikkiaan sijoituksemme tuottivat 1,6 prosenttia ensimmäisellä neljänneksellä ja sijoitustoiminnan nettotuotot kasvoivat 16 prosenttia vuodentakaisesta 295 miljoonaan euroon (253). Korkosijoitukset tuottivat 0,8 prosenttia ja osakkeet 10,9 prosenttia.

Hyödyimme edelleen korkeammista koroista, kun olemme asteittain uudelleensijoittaneet korkosalkkujamme. If yksin teki neljänneksen aikana uusia sijoituksia yli 800 miljoonalla eurolla sijoitusten keskikoron ollessa 5,3 prosenttia.

Konsernin efektiivinen korkotuotto nousi vuoden 2023 lopun 3,9 prosentista ja oli 4,0 prosenttia maaliskuun 2024 lopussa.

Sampo sai hyväksynnän osittaiselle ryhmän sisäiselle mallilleen toukokuun alussa. Miten tämä vaikuttaa vakavaraisuuteenne ja suhtautumiseenne mahdollisiin pääomanpalautuksiin?

Kuten tiedotteessamme kerroimme, osittaisen sisäisen mallin mukaisesti laskettuna konsernitason vakavaraisuuspääomavaatimus olisi 31.12.2023 ollut 0,3 miljardia euroa matalampi. Muiden tekijöiden pysyessä muuttumattomina, osittainen sisäinen malli vapauttaa omaa varallisuutta ja näin ollen kerryttää käytettävissä olevia pääomia.

Sampo ottaa osittaisen ryhmän sisäisen mallin käyttöön toisella vuosineljänneksellä ja raportoi vakavaraisuutensa sen mukaisesti ensi kertaa puolivuosikatsauksessaan 2024. Tulemme silloin kertomaan lisätietoa pääomien allokointitoimistamme, kuten maaliskuussa järjestetyssä pääomamarkkinapäivässämme ilmoitimme.

Pääomamarkkinapäivässä kerroimme, että pääomienhallinnoinnin optimointi voi kerryttää käytettävissä olevaa pääomaa jopa 700 miljoonaa euroa vuoden 2024 ensimmäisellä puoliskolla. Näihin toimiin sisältyvät vakavaraisuussuhdetta koskevan tavoitteen lasku 150-190 prosenttiin aiemmasta 170-190 prosentista sekä osittaisen sisäisen mallin käyttöönotto.